Medir la volatilidad de un activo requiere que el trader posea un conocimiento exacto de todos los indicadores más efectivos. El concepto de volatilidad se cuestiona en muchas ocasiones cuando se hace referencia al trading. Una buena manera de no obtener pérdida de capital frente a un activo volátil es poniendo en práctica la estrategia a través de una cuenta demo. Así podrá operar con dinero ficticio y solidificar su estrategia para luego replicarla en una cuenta real. Puede abrir una cuenta demo al dar clic en este enlace.

Pero, ¿a qué nos referimos exactamente cuando hablamos de volatilidad?

Qué es la volatilidad de un activo

Podemos considerar la volatilidad como la amplitud del movimiento que realiza el valor de un activo en un intervalo de tiempo determinado. Los activos pueden ser de varios tipos, por ejemplo:

- Un par de divisas

- Una criptomoneda

- Una acción

- Materia prima

Una situación de alta volatilidad se obtiene cuando, en el período considerado, el precio está sujeto a subidas repentinas y rápidas. Por el contrario, nos encontramos en una situación de volatilidad reducida en el caso de que el precio se mantenga dentro de un rango estrecho, en el marco temporal establecido.

Puede suceder que la volatilidad tenga consecuencias en todo el mercado: esto ocurre cuando se materializan eventos que tienen una trascendencia global. Por ejemplo, el fracaso económico de un país, la elección de un presidente como, por ejemplo, de Estados Unidos, etc. En la mayoría de los casos, la volatilidad solo involucra activos específicos como materias primas, divisas o acciones. Desde el 23 de junio de 2016, día en que tuvo lugar el referéndum dedicado al Brexit, la libra ha experimentado una notable excursión. Pero, ¿cómo se mide la volatilidad? Esto debería interesar a quienes hacen trading online. Al mismo tiempo, es indispensable conocer los mejores indicadores de volatilidad que ofrecen las plataformas de trading.

Lea también “El Trading Online ¿estafa o funciona?”.

Por qué usar indicadores de volatilidad

La tarea de los indicadores de volatilidad es calcular con rapidez las fluctuaciones de los precios de un activo durante un intervalo de tiempo específico. No depende de si los precios suben o bajan. Los indicadores de volatilidad son herramientas de fundamental importancia. Sin ellos, un trader que simplemente presta atención al gráfico nunca tendría la oportunidad de obtener un cálculo preciso y confiable del nivel alcanzado por la volatilidad de un activo. En ese caso, se conformará únicamente con una previsión aproximada.

Los traders que intentan invertir en el mercado toman en cuenta los indicadores de volatilidad. Al no hacerlo, ejecutarán operaciones imprecisas con todas sus consecuencias.

También le puede interesar el siguiente artículo “¿Cómo llegar a ser Trader?”

Cuidado con la volatilidad

Para entender la volatilidad, hay que tener una mente abierta. Se puede considerar una excelente oportunidad para experimentar o un gran riesgo de evitar.

Es esencial comprender cuándo habrá un aumento significativo de la volatilidad. Según las circunstancias, los cambios de precio pueden favorecer oportunidades sin precedentes relacionadas con las operaciones que se podrían realizar, arriesgar una inversión que anteriormente tenía ganancias o hacer que una operación con perspectivas negativas se recupere.

Lo cierto es que un contexto caracterizado por una fuerte volatilidad ofrece un potencial de ganancia mucho más sustancial que los momento en que el movimiento de precios es limitado o incluso inexistente.

Generalmente, cuando la volatilidad se regula con una determinada dirección de movimiento, que sea baja o alta, hay que aprovecharla enseguida. Diferente es el caso de la volatilidad no direccional. En tal caso existe el riesgo de lidiar con señales falsas. Todos los inversores han de considerar esta hipótesis.

En resumen, los que hacen trading online desean encontrar una situación de alta volatilidad caracterizada por una direccionalidad igualmente alta. El resultado será una ganancia significativa.

La volatilidad del forex

El forex es un mercado que se caracteriza por la presencia de alta volatilidad. Al respecto, resulta indispensable tener un buen conocimiento de los indicadores de volatilidad. Hay que tener presente que no todos los activos son iguales. Con el fin de aumentar las posibilidades de ganancia, algunos inversores eligen la estrategia denominada trading intradía.

Para efectuar más operaciones diarias, la volatilidad es un aspecto que tener presente. Actuando así no es obligatorio guiarse por un presupuesto durante largos periodos en una única operación. Descubra cómo ganar dinero con forex.

Mejores indicadores de volatilidad

Existen muchos indicadores de volatilidad. Es trabajo de un buen trader conocerlos todos con el fin de usarlos con la máxima eficacia. ¿Cuáles son estos indicadores? La larga lista incluye:

- Volatilidad de Chaikin

- Bandas de Bollinger

- Bandas de oscilación

- Desviación estándar

- Relative Volatility Index

- Los canales de Keltner

- Canal de Donchian

- Average True Range (Rango Verdadero Promedio)

Bandas de Bollinger

Las bandas de Bollinger tienen la capacidad de captar las fases de contracción y expansión de la volatilidad. Por consiguiente, permiten anticipar los movimientos que ocurrirán. Entre los instrumentos más comunes en los gráficos de aquellos que hacen trading online se encuentran las bandas de Bollinger. Son importantes para quienes buscan información sobre el momento adecuado para ingresar o salir del mercado.

Fue John Bollinger quien ideó estos indicadores. Un investigador lo inspiró cuando colocó alrededor del precio de mercado algunos sobres comerciales cuyas fluctuaciones se basaban en un porcentaje estable del 3 o 4 %.

La teoría fue revisada por Bollinger, quien creó las bandas teniendo en cuenta la volatilidad durante el marco de tiempo controlado. Por esa razón las Bandas de Bollinger se vuelven más anchas o más estrechas en el momento que se considera la volatilidad mayor o menor.

En el análisis técnico se utilizan las bandas de Bollinger. Se dibujan en función de tres valores. El valor central se calcula como una media móvil de veinte períodos. De esta manera, un período tras otro se describe con una línea central oscilante.

Para formar las líneas externas y obtener los otros dos valores, se suma la desviación estándar y se resta.

Las bandas de Bollinger están disponibles en todas las plataformas y, gráficamente, se pueden configurar haciendo referencia:

- Para colorear

- Al valor de la desviación

- En el período

Cómo se calculan las bandas de Bollinger

Algunos inversores deciden si realizar el cálculo mediante el promedio exponencial o el método clásico. El hecho de que las bandas se contraen y se expanden permite una percepción inmediata del nivel de volatilidad del mercado.

Generalmente, los parámetros de las bandas de Bollinger, aunque modificable, están configurados por defecto en 20 y 2. Esto hace referencia a una recomendación del propio Bollinger de usar un intervalo de 20 días como marco de tiempo y el coeficiente 2 como desviación estándar.

El marco de tiempo puede modificarse, al igual que los coeficientes de multiplicación de la desviación estándar. El consejo es aumentar ambos de manera uniforme. Por ejemplo, con 10 puntos, el multiplicador debería ser 1,5; con 50 puntos, debería ser 2,5. Entonces, ¿cómo se usan las bandas de Bollinger? Cuando hay un aumento de precios y toca la banda de arriba, hay una tendencia alcista. De lo contrario, una tendencia bajista existe en el caso que los precios se dirijan hacia la banda inferior.

Si el precio atraviesa la banda superior y luego vuelve a entrar, hay una señal bajista, correspondiente a una señal de cambio de tendencia. Lo mismo ocurre con las señales de compra, que aparecen cuando el precio supera la banda inferior y luego retrocede. El inconveniente de las bandas de Bollinger es que no siempre cumplen la previsión. Un sistema de este tipo no puede evitar las señales falsas resultantes. Por eso es mejor usar varios indicadores de confirmación para evitar problemas.

Claro, la eficacia de las bandas de Bollinger aumenta si su señal se combina con otro indicador, limitando la cantidad de señales de trading falsas.

El canal de Keltner

Otro indicador que ilustra la situación de volatilidad en el mercado es el canal de Keltner. Al igual que las bandas de Bollinger, un canal se crea a partir de la media móvil. Dicho canal nos permite lidiar con los movimientos de los precios. Cuando se produce una explosión de volatilidad, se activa la señal operativa de trading, permitiendo a los precios variar. Esto distingue el canal de Keltner de las bandas de Bollinger, así es como se calculan las bandas.

Para las bandas de Bollinger se usan medias móviles simples. Por otro lado, el canal de Keltner prevé que el cálculo se realiza a partir de una media móvil exponencial. Las bandas superior e inferior se calculan de forma distinta utilizando el Average True Range, uno de los indicadores de volatilidad más importantes.

El período de la EMA se debe elegir en correspondencia al tipo de activo con que se negocia, considerando su volatilidad. El multiplicador también se puede cambiar según el activo.

El canal es ancho cuanto mayor es el multiplicador. La diferencia de cálculo entre el canal de Keltner y las bandas de Bollinger se evidencia en el resultado de las fluctuaciones en los precios de ambos instrumentos. Las bandas de Bollinger tienen una tendencia irregular comparada a la del canal Keltner, menos expuesto a las fluctuaciones de precios.

Esto significa que el canal de Keltner es menos propenso a las señales falsas producidas por la alta volatilidad. Por consiguiente, en relación con las operaciones el canal Keltner difiere de las bandas de Bollinger.

Cómo se usa el canal de Kelnert

Con las bandas de Bollinger se vende cuando el precio cruza la banda superior. Se compra cuando cruza el lado inferior de la banda. Con el canal de Keltner ocurre exactamente lo contrario.

Las señales de venta se forman cuando los precios rompen la banda inferior y cierran sobre la misma. Si la ruptura se produce al final de un período de acumulación lateral, la señal se interpreta como el inicio de una nueva fase de tendencia. En ausencia de señales de compra y con los precios que rompen la banda superior del canal, cerrarán con una vela más aparte. La señal indicará el inicio de una nueva fase de tendencia si la ruptura ocurre al final de un período de acumulación lateral.

La lógica subyacente del canal de Keltner es diferente a la que regula las bandas de Bollinger. ¿Por qué? Porque ingresa al mercado de acuerdo con las indicaciones de volatilidad recién descubierta, posiblemente a través de la ruptura de las bandas. Finalmente, consideramos que el canal de Keltner garantiza indicaciones muy útiles cuando el mercado se encuentra en una sólida fase de tendencia direccional. Cuando se trata de una fase de congestión lateral existe el riesgo de encontrar señales falsas.

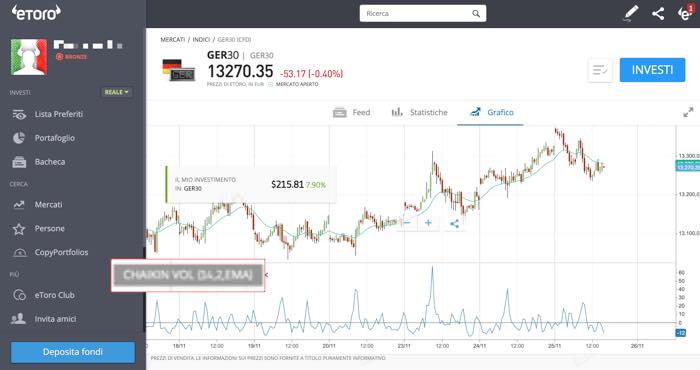

El Indicador de Volatilidad de Chaikin

Otra herramientas que los traders tienen disponibles para representar las fases de un mercado es el Indicador de Volatilidad de Chaikin. Fue creado por Marc Chaikin y se basa en un cálculo muy complejo, que no realiza el trader, sino la plataforma. Chaikin sugiere confiar en un período de 10 días donde el cálculo comienza desde la media móvil exponencial, de la diferencia entre el máximo y el mínimo diarios. Debe estar relacionado con la media móvil de un determinado marco de tiempo, por ejemplo 10 días.

El indicador de volatilidad de Chaikin es menos común que el Average True Range. Este último se prefiere porque el indicador Chaikin basa sus cálculos en una volatilidad media, mientras que Average True Range sobre la base de precios. Esto significa que con el Average True Range las brechas y vueltas de precios terminan en el cálculo, generando una representación imprecisa de la volatilidad. Este es un defecto que encontramos con el indicador de volatilidad Chaikin.

Entonces, ¿cómo usar este indicador? Al registrar valores positivos altos, hay un nivel alto de volatilidad, mientras que la volatilidad baja representará valores negativos bajos. Gracias a Chaikin, los inversores tienen flexibilidad que les permite planificar cuándo abrir una posición o cerrar. Por ejemplo, si sabe que Chaikin es menor que cero, significa que la volatilidad es baja y es mejor evitar operaciones. Las perspectivas de ganancia son bajas cuando las fluctuaciones de precios son mínimas. Al contrario, a medida que aumenta la volatilidad, existen oportunidades de trading con potencial.

Si la volatilidad está a punto de alcanzar su punto máximo y se acerca una baja, es el momento de salir de una posición actualmente abierta.

Por último, vale la pena considerar el indicador de volatilidad de Chaikin como un recurso muy valioso porque es capaz de garantizar información importante para planificar y desarrollar estrategias de inversión.

Las bandas de oscilación o Envelopes

Para hacer trading online puede usar las bandas de oscilación. Son indicadores que describen el nivel de soporte y las resistencia. Así, permiten hacer un pronóstico de los movimientos de los precios. El inversor ve una banda en la parte superior y otra en la parte inferior. Las señales de trading varían según el momento de los precios dependiendo de estas bandas.

Hay muchas similitudes entre las oscilación de las bandas de Donchian con las bandas de Bollinger. La recomendación es usarlas en combinación con otros indicadores para disfrutar de una mayor eficacia. Las bandas de oscilación, también denominadas Envelopes, sirven para establecer el borde superior e inferior del rango de oscilación. Las bandas se crean a partir de dos medias móviles, que generalmente se refieren a 20 períodos, aunque a menudo se utilizan 26.

A la primera media móvil se aplica la desviación en aumento, mientras que se aplica una desviación en disminución a la segunda media móvil. Se debe elegir el rango de la desviación, que resulta decisiva con respecto a la eficacia de las bandas de oscilación, considerando no solo el activo, sino también el marco temporal utilizado.

De hecho, la desviación debe ser menor cuanto menor sea el plazo. Una vez configurados los parámetros, se obtienen dos líneas oscilantes: una es la banda superior y la otra es la banda inferior. La línea media simple aparece en el centro del gráfico.

Cómo se calculan las bandas de oscilación

Las bandas de oscilación se pueden calcular de muchas formas. Una de estas son las envelopes. El cálculo de la desviación es la característica de las envelopes. Se sugiere efectuar pruebas con los distintos activos que se operan. Gracias a este dispositivo, tendrá la oportunidad de comprender qué desviación se adapta mejor a su circunstancias.

El movimiento de las bandas oscilantes es parecido al de los soportes y resistencias, en el sentido de que hay señales cerca de las bandas superior e inferior. La señal de compra se realiza cuando la banda inferior es alcanzada por el precio. De lo contrario, cuando alcanza la línea superior, la señal es vender.

Según los traders expertos, se debe usar este indicador con marcos de tiempo o timeframe cortos con cambios frecuentes de precios. No olvidemos los inconvenientes relacionados con las bandas de oscilación, porque su eficacia depende de la volatilidad del mercado.

Desviación Estándar

La base técnica para quién hacen trading online eficaz es la desviación estándar. Ese movimiento ayuda a los inversores a descifrar cuándo es el mejor momento para ingresar al mercado. Es un indicador de volatilidad capaz de ejercer un impacto significativo en las estrategias de inversión. Por ejemplo, nos permite comprender:

- Cuáles son los movimientos de volatilidad que pueden hacernos salir de una operación demasiado tarde

- Y cuáles son los movimientos de volatilidad que pueden hacer que salga de una operación demasiado pronto

Pues bien, ¿en qué consiste la desviación estándar? Indica la dispersión de los valores del precio de un activo comparado con su promedio. El precio se calcula al cierre. La volatilidad del mercado es mayor cuanto mayor es la brecha entre precios. Por el contrario, en una condición de baja volatilidad será una desviación limitada.

En el trading online la desviación estándar se emplea con una frecuencia considerable. La hipótesis de que una tendencia está lista, depende del pico de volatilidad, la cual puede revertir la tendencia o agotarla. Así, los picos de desviación estándar, sean negativos o positivos, son indicadores decisivos.

Cómo usar la Desviación Estándar

La baja volatilidad permite comprender que está para iniciar una nueva tendencia. El final de una tendencia está prediciendo una alta volatilidad, que regresará a valores más bajos. Cuando ocurre un pico genera una condición de inestabilidad del mercado. Los participantes se ven obligados a negociar precios incluso cuando están lejos de sus valores habituales. De todas formas, la desviación estándar si se toma sola, no es suficiente para el trading. Actúa como soporte para otros instrumentos que proporcionan señales de entrada o salida, confirmada por la desviación.

Para configurar la desviación estándar es imprescindible fijar el número de períodos sobre los que se calculará. A propósito, se debe tener en cuenta el instrumento financiero sobre el que desea negociar y su naturaleza especulativa. Por lo tanto, los 20 períodos son una medida bastante común. La desviación estándar se utiliza para seleccionar puntos de entrada de tendencias. Gracias a ello, entenderemos si algunos precios se han desviado de la media hasta ese momento y podrían volver a los mismos. El precio medio puede ser el punto de entrada con una fuerte tendencia.

Este indicador de volatilidad también le permite identificar los máximos y mínimos que se han desviado excesivamente de la media. Estas representan oportunidades interesantes para aquellos que intentan hacer scalping. La desviación estándar no deja claro cuál es la dirección del precio, pero sigue siendo útil para monitorear la volatilidad y aprovecharla a su beneficio.

VIX o Volatility Index

No podemos olvidarnos del VIX o Volatility Index, que se distingue del resto de los indicadores de volatilidad. Este índice hace referencia a la volatilidad implícita del índice bursátil S&P 500. El resultado se obtiene a través de una media ponderada de la volatilidad cotizada por sus opciones.

El índice de volatilidad es inversamente proporcional a los precios de acciones del S&P 500. A medida que aumenta el índice, aumenta el miedo en los mercados, hasta alcanzar la venta de pánico, que se forma cuando el Índice de Volatilidad Relativa toca los picos de precios más altos.

En definitiva, reproduce las expectativas del mercado para los próximos 30 días en referencia a la volatilidad.

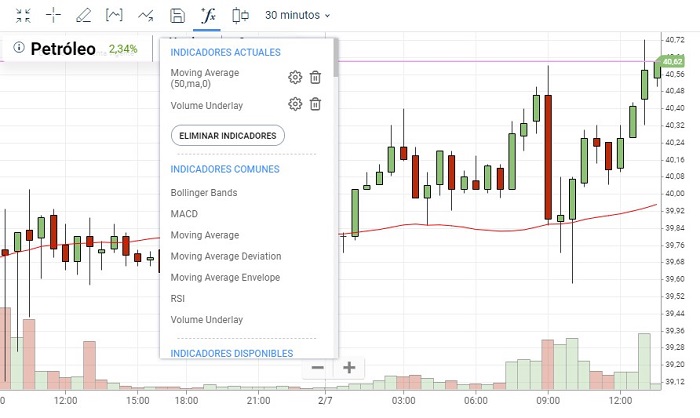

Las mejores plataformas con indicadores de volatilidad

Para aprovechar la volatilidad del trading es importante elegir el broker de CFD adecuado, o sea, el que ofrezca las condiciones más convenientes. Deben ser regulados y autorizados para ofrecer servicios de trading en nuestro país. Entre los mejores se encuentran:

-

Broker: Capital.comDepósito min.: 20 (con tarjeta) €Licencia: Cysec 319/17

- 0% comisiones

- Formación Gratuita

*Terms and Conditions apply ** El 82.67% de las cuentas de pequeños inversores pierde dinero cuando opera con CFD de este proveedor. -

Broker: xtbDepósito min.: No dep. min. €Licencia:

- 1500 Instrumentos disponibles

- Premio Wealth & Finance 2018

*Terms and Conditions apply **Your capital is at risk (CFD service) -

Broker: XMDepósito min.: 5 €Licencia: Cysec 120/10, IFSC 000261/158, ASIC 443670*Bono no está disponible para clientes registrados bajo la entidad regulada de la ue xm group **77,29% de las cuentas de inversores minoristas pierden dinero al negociar CFD con este proveedor

-

Broker: CapexDepósito min.: 100 €Licencia:

SY license FSA (número de licencia SD020)

- Plataforma MT5

- Cero Costes De Comisiones

*Terms and Conditions apply **68,60% de las cuentas de inversores minorista pierden dinero en la comercialización con CFD con este proveedor Jurisdiccion restringida: España

Lo invitamos a conocer estas plataformas a través de su versión demo, pues así no tendrá que realizar el depósito mínimo inicial sino hasta que decida operar con una cuenta real. Puede abrir una cuenta demo a través de este enlace.

En algunos brokers, los clientes profesionales tienen acceso a opciones fx, mientras que todos los registrados pueden beneficiarse del servicio de evaluación de acciones y las alertas de volatilidad. Las opciones fx están al alcance de cualquier persona y PayPal se puede usar como forma de pago para hacer un depósito y retiro.

No olvide que el trading implica riesgos. Por ejemplo, en promedio el 73 % de las cuentas minoristas que eligen un broker regulado para operar CFD pierden su dinero. Esto significa que el trading online no es un juego, sino que debe abordarse con respeto y la capacitación debida. Un buen modo de hacerlo es por medio de una cuenta demo. Puede abrir una cuenta demo aquí.

El 67% de las cuentas de inversores minoristas pierden dinero al intercambiar CFD con este proveedor. Debería considerar si puede permitirse el lujo de correr el alto riesgo de perder su dinero.

Preguntas frecuentes

La volatilidad se puede definir como la amplitud de la fluctuación del precio de un activo durante un marco de tiempo determinado. Cuanto mayor sea el cambio de precio, mayor será la volatilidad del activo, independientemente de si el precio sube o baja. La volatilidad es alta cuando ocurren grandes alzas de precios en el período analizado.

Para aprovechar la volatilidad necesitamos usar indicadores de volatilidad, los cuales ayudan a comprender cuál podría ser el momento en el que se forma un significativo cambio de precio. Un momento altamente volátil, si se usa con prudencia, puede garantizar oportunidades de ganancias significativamente más altas que las que puede ofrecer un entorno en el que el movimiento de precios es mínimo.